Как зарегистрироваться и войти в личный кабинет самозанятого налогоплательщика

С 1 января 2019 года в России появился новый спецрежим — налог на профессиональный доход (НПД), предусмотренный для самозанятых граждан. Изначально работать на нем могли граждане и ИП только 4 регионов страны: Москвы, Московской и Калужской областей и Республики Татарстан. С 2020 года режим ввели на своей территории еще 19 субъектов РФ. О том, как самозанятым физлицам из этих регионов стать плательщиком налога на профдоход, читайте ниже.

Содержание

- 1 Закон о самозанятых гражданах

- 2 Регистрация личного кабинета Самозанятого

- 3 Регистрация в приложении Мой налог по паспорту

- 4 Как стать самозанятым через банк Tinkoff.ru

- 5 Условия для самозанятых с регистрацией в Сбербанке

- 6 Как стать самозанятым в Яндекс.Такси

- 7 Вход в личный кабинет налогоплательщика для самозанятых граждан

- 8 Функции и возможности личного кабинета самозанятого

- 9 Как работает приложение «Мой налог» для самозанятых

- 10 Список разрешенных видов деятельности

- 11 Список запрещенных видов деятельности

- 12 Налоговые ставки

- 13 Постановка на учет в налоговой

- 14 Как вести доход

- 15 Формирование чека

- 16 Как отправить чек

- 17 Как рассчитать сумму налога

- 18 Оплата налога через приложение «Мой налог»

- 19 Страховые взносы для плательщиков НПД

- 20 Как использовать налоговый режим иностранцам

- 21 Как перейти с ИП на самозанятость

- 22 Какой договор заключают с самозанятым

- 23 Работа самозанятого с юридическим лицом в 2020 году

- 24 Как правильно составить договор с самозанятым

- 25 Прекращение деятельности самозанятого

Закон о самозанятых гражданах

Согласно п. 70 ст. 217 от 05.08.2000 налогового кодекса (НК РФ) самозанятые физлица, без оформления ИП и трудового договора, могут не платить налог на доход, если они оказывают услуги:

- По уходу за детьми;

- В качестве репетитора;

- По уборке жилых помещений;

- По уходу за людьми старше 80 лет;

- По ведению домашнего хозяйства;

- По уходу за больными (на основании медицинского заключения).

Законом предусмотрено, что каждый гражданин из указанных регионов может вести деятельность, приносящую доход, для которого действует специальный налоговый режим для самозанятых — НПД, регистрироваться как ИП самозанятому не обязательно.

Преимущества экспериментального налогового режима:

- Быстрая регистрация через приложение «Мой налог» или через личный кабинет ФНС;

- Сниженные (в отличие от действующих ставок налогов на доход) ставки: 4% на доходы при работе с физическими лицами и 6% при работе с ИП или юридическими лицами;

- Отсутствие бухгалтера или онлайн-кассы;

- Формирование чеков для клиентов;

- Учет данного дохода при оформлении кредитов или выплат от государства;

- Отсутствие дополнительных платежей и взносов (платить нужно только при поступлении средств от клиентов за оказанные услуги).

Чтобы прекратить деятельность в качестве самозанятого, не нужно приезжать в налоговую инспекцию или другой контролирующий орган, достаточно отправить уведомление через приложение смартфона.

Регистрация личного кабинета Самозанятого

Любое физическое лицо, независимо от гражданства, которое проживает на территории РФ и ведет трудовую деятельность, может создать личный кабинет на сайте налоговой. Именно через этот личный кабинет происходит регистрация самозанятого.

При регистрации самозанятых есть ограничения по гражданству. Получить статус могут только граждане РФ и поданные стран-участниц Евразийского сообщества.

Процедура регистрации происходит за несколько шагов:

- Зайти на lknpd.nalog.ru.

- Нажать вкладку «Зарегистрироваться». На сайте появится приветствие от налоговой службы и короткое разъяснение, касающееся налога на профессиональные доходы.

- Если пользователю все понятно, он нажимает на кнопку оранжевого цвета с надписью «Далее». Желающие более подробно ознакомиться с новым налоговым режимом могут пройти по активной ссылке npd.nalog.ru, которая расположена в этом же окне.

- После того как регистрирующийся кликнет по кнопке «Далее», ему будет предложено подписать соглашение об обработке персональных данных, ознакомиться с правилами пользования приложением и принять их.

- Вводится ИНН и пароль.

Процедура регистрации завершена.

Регистрация в приложении Мой налог по паспорту

Зарегистрировать себя как самозанятого и открыть личный кабинет можно и по паспорту. Процесс происходит с помощью мобильного приложения Мой налог, которое устанавливается на смартфон бесплатно через магазины приложений GooglePlay или AppStore.

Порядок действий:

- Установка приложения на смартфон.

- Запуск программы.

- Ввод номера телефона.

- Получение Смс-сообщения с секретным кодом.

- Выбор региона ведения бизнеса.

- Ввод данных паспорта.

Паспортные данные в приложения вводятся не ручным способом, а с помощью специальной камеры, которая отрывается сама после активации кода из СМС.

Пользователю необходимо разместить разворот паспорта в указанном приложением контуре и нажать по кнопке «Распознать». Программа просканирует страницы и внесет реквизиты документа в соответствующие графы. От пользователя требуется визуальная проверка введенной информации.

Затем необходима загрузка личного фото. После того как данные паспорта будут введены и проверены, на экране появится темный овал. Нужно сделать снимок камерой смартфона.

После выполнения всех действия регистрация в приложение завершена, доступ к личному кабинету открыт.

Как стать самозанятым через банк Tinkoff.ru

Зарегистрировать самозанятость можно на сайте Tinkoff.ru в личном кабинете, для этого нужна кредитная или дебетовая карта Тинькофф. Если ее нет, то Tinkoff Black или Tinkoff Platinum можно оформить на официальном сайте банка или через приложение.

При оформлении не придётся вводить паспортные данные, прикреплять фото и заполнять заявление — в сервисе Тинькофф всё происходит автоматически. Необходимо создать заявку, и банк самостоятельно отправит её в налоговую. Это делается в несколько кликов:

- Нажимаем на свой профиль;

- Переходим в «управление профилем»;

- Далее «самозанятость»;

- Выбираем вид деятельности и регион ее ведения;

- Кнопка «зарегистрироваться».

Время ожидания ответа от ФНС обычно занимает от нескольких минут до 6 дней. Статус рассмотрения можно отслеживать в разделе «самозанятость». При отказе со стороны налоговой, банк укажет его причину. Обычно это случается из-за технических сложностей или превышения лимита годового дохода.

Регистрация самозанятости через мобильное приложение Тинькофф пока что недоступна.

Встать на учёт в налоговой также можно в личном кабинете налогоплательщика на сайте ФНС, либо в приложении «Мой налог».

Условия для самозанятых с регистрацией в Сбербанке

Пройдя регистрацию в Сбербанке для самозанятых, каждый пользователь получает доступ к бесплатным услугам и специальным сервисам. Для самозанятых доступны:

- Бесплатное оформление цифровой карты.

- Возможность формирования онлайн-чеков. Работник может подтверждать перечисление оплаты от клиента при помощи онлайн-чека. Его можно направлять по SMS, в мессенджере, по e-mail или распечатывать их на принтере. Сформированные чеки используются налоговой для подсчета размера выплат, которые необходимо оплачивать каждый месяц.

- Формирование онлайн-записи клиентов. Самозанятый формирует для себя удобный график, отмечает рабочие дни, часы, указывает перечень услуг. Календарем можно поделиться со своими клиентами, разместив его на сайте или отправив ссылку. Календарь отображает информацию в реальном времени, поэтому клиенты могут самостоятельно записаться на удобное время и дату.

- Использовать бесплатный конструктор сайтов в целях продвижения своей деятельности.

- Обращаться к юристам для решения вопросов.

- Подключиться к платформе «Деловая среда». Здесь доступны статьи, видео, онлайн-курсы и лайфхаки от профессиональных экспертов.

Оплачивать налог можно в приложении, используя раздел «Мои налоги».

Как стать самозанятым в Яндекс.Такси

Зарегистрироваться в качестве самозанятого партнера Яндекс Такси просто, достаточно пройти регистрацию в двух приложениях:

- Яндекс.Про (Таксометр);

- Мой налог.

Чтобы стать самозанятым в Яндекс Такси, нужно:

- В Таксометре выбрать «Приоритет на полгода для самозанятых водителей»;

- Установить на ваш смартфон и зарегистрироваться в приложении «Мой налог»;

- Вернуться в Таксометр и завершить регистрацию.

Необходимый пакет документов для регистрации:

- Паспорт РФ;

- Водительское удостоверение;

- Страховое свидетельство;

- Полис ОСАГО;

- Паспорт на машину.

Обращаем ваше внимание, что граждане других стран также могут стать самозанятыми на территории России, только предварительно им нужно посетить Федеральную налоговую службу. Граждане государств, входящих в Евразийский экономический союз могут работать на территории России в качестве самозанятого. Это граждане следующих стран:

- Армения;

- Беларусь;

- Кыргызстан;

- Казахстан.

Вход в личный кабинет налогоплательщика для самозанятых граждан

После прохождения регистрации налогоплательщики могут посещать личный кабинет, сформированный на портале ФНС или в мобильном приложении. При входе через гаджет настраивается доступ при помощи отпечатка пальца или через фейс-айди. Если вы регистрировались через учетную запись налогоплательщика физ. лица, то вам потребуется указать пин-код, который был придуман при формировании ЛК самозанятого гражданина.

Вход по логину и паролю

При переходе по ссылке откроется окно в котором отображаются два поля. В верхнем указывается ИНН, а в нижнем код доступа, который был придуман пользователем в момент регистрации личного кабинета самозанятого гражданина.

Если после регистрации высвечивается информация, что включен тестовый режим – это означает что налоговая проверяет указанную информацию. Налогоплательщик может работать в данном режиме, то есть указывать доход и выдавать чеки.

Функции и возможности личного кабинета самозанятого

Мобильная версия и веб-кабинет для самозанятых граждан идентичны. С помощью их функционала можно:

- Вставать и сниматься с регистрации.

- Отправлять электронные чеки клиентам без оформления контрольно-кассовой техники.

- Получать уведомления об уплате налога.

- Проводить онлайн платежи.

- Вести учет доходов.

Таким образам, полностью исключено личное посещение ФНС, так как взаимодействие по всем вопросам проходит удаленно. Для самозанятых граждан введено послабление – нет необходимости предоставлять декларации о доходах, покупать и регистрировать кассовые аппараты. Все это предоставляет личный кабинет налогоплательщика.

Формирование и отправка чека. В меню выбрать соответствующий раздел и заполнить поля открывшейся формы:

- Стоимость.

- Наименование услуги.

- Дата оплаты.

- Выбрать статус клиента (физическое или юридическое лицо).

Налог с самозанятого гражданина взимается из расчета статуса клиента. Если услуга оказана физическому лицу, то из общей суммы вычитается 4%. а если юридическому – 6%.

Контроль доходов и начисляемых налогов. Самозанятым гражданам нет необходимости рассчитывать налоги, подготавливать декларации и прочую отчетность. Все формируется автоматически в программе “Мой налог”.

- В нижнем меню перейдите в “Операции”, чтобы проконтролировать выручку и отследить начисления. Отобразится информация по предварительно рассчитанной сумме.

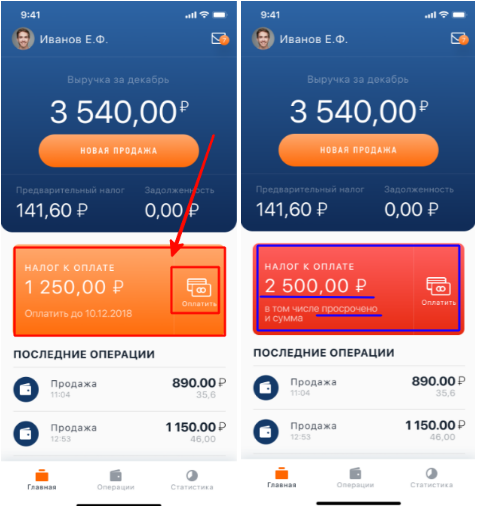

- По прошествии календарного месяца появится налог, который необходимо оплатить до 25 числа. В противном случае будет начисляться пеня.

Оплата с личного кабинета налогоплательщика. После начисления налога (происходит к 10 числу каждого месяца), в меню перейдите в оплату. Укажите все реквизиты карты. Для удобство можно закрепить пластик за личным кабинетом, чтобы каждый раз не вводить информацию заново.

На следующем шаге появится квитанция, с которой налогоплательщик может ознакомиться или отправить ее на свою электронную почту или другие мессенджеры.

Допускается частичная уплата налога. Главное, чтобы вся сумма сформировалась до наступления 25 числа.

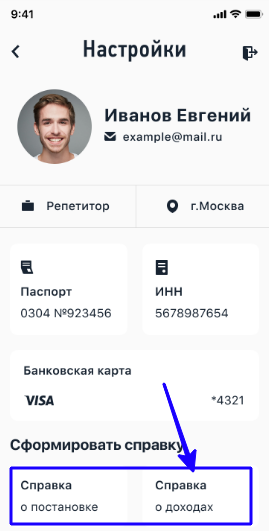

Формирование справок. Налогоплательщики через личный кабинет могут формировать справки о доходах и постановке на учет в качестве самозанятого гражданина. Обычно подобные документы требуются в кредитные организации или госучреждения.

- Кликните на свое имя вверху страницы и перейдите в настройки. Внизу выберите вид запрашиваемого документа.

- Задайте интересующий вас период.

- Отправьте справку себе или организации на электронный адрес.

Снятие с учета. Для этой процедуры потребуется лишь указать причину и заплатить налоги.

Как работает приложение «Мой налог» для самозанятых

Сервис выполняет следующие базовые функции:

- Чеки. При получении дохода на расчётный счёт следует ввести сумму и указать, от кого и за что она получена. В данных об отправителе нужно отметить его статус (физическое лицо, юрлицо, ИП). Если он – не физлицо, то следует указать его ИНН. Отправка чека и начисление налога производится в автоматическом порядке.

- Функции просмотра отчётов за конкретный период времени. На дисплей выводятся данные обо всех проведённых операциях, налоговых начислениях и сроках их уплаты. Пользователь получает все необходимые уведомления от ФНС непосредственно на телефон.

- Привязка карты. Опция позволяет производить уплату налогов со счёта, на который поступают доходы. При необходимости программа сформирует электронный бланк банковской платёжки.

- Электронные справки о занятости и доходах, которые формирует программа, можно отправить на электронную почту кредитной организации для получения ссуды, в государственные учреждения для оформления пособий, в суды при решении споров об алиментах и проч.

Пользователь имеет возможность в любое время отказаться от режима и аннулировать регистрацию, а также снова её возобновить.

Безопасные способы для того, чтобы скачать мобильное приложение для самозанятых граждан без риска нарваться на мошенников

Официальными распространителями лицензированного ПО являются интернет-площадки, указанные на сайте ФНС: Google Play и «Апп Стор», где скачать приложение «Мой налог» для самозанятых можно без риска передачи своих данных мошенникам. Вероятность появления клонов, целью которых будет незаконный сбор информации из паспортов, а также их сканов, достаточно высокая.

Список разрешенных видов деятельности

Чиновники позаботились о том, чтобы услуги самозанятого соответствовали названию налогового режима.

Полный список видов деятельности:

- Оказание услуг няни, сиделки, репетитора;

- Оказание услуг клининга, уборки помещений;

- Удаленная работа через электронные площадки;

- Оказание косметических услуг на дому;

- Сдача квартиры в аренду посуточно или на долгий срок;

- Услуги по перевозке пассажиров и грузов;

- Продажа продукции собственного производства;

- Фото- и видеосъемка на заказ:

- Проведение мероприятий и праздников:

- Юридические консультации и ведение бухгалтерии:

- Строительные работы и ремонт помещений;

- Другие профессиональные услуги, но только если это не требует найма сотрудников.

На самом деле никакого полного списка видов деятельности для самозанятых не существует. Самозанятым разрешены все виды деятельности, кроме небольшого списка запрещённых.

Особое внимание обращаю на последний пункт. Самозанятым, в отличие от ИП, нельзя нанимать людей. Если данное условие соблюдается, то предприниматель может предоставлять и другие услуги, на которые есть спрос.

Список запрещенных видов деятельности

Помимо дел, для выполнения которых требуются сотрудники, государство ввело ещё ряд точечных запретов. Вот их список:

- Перепродажа товаров и имущественных прав;

- Торговля подакцизной продукцией, например, бензином или алкоголем;

- Добыча и реализация полезных ископаемых;

- Деятельность на основе договора поручения, комиссии, агентских договором, осуществляемая с другим предпринимателем в его интересах.

Для всего вышеперечисленного необходимо выбрать другую систему налогообложения.

Налоговые ставки

- 4% на доходы, полученные самозанятым от физических лиц (ФЛ);

- 6% на доходы от юридических лиц или индивидуальных предпринимателей (ЮЛ и ИП).

Максимальный размер дохода самозанятого — 2,4 млн. рублей в год.

Регистрация самозанятых доступна через приложение «Мой налог». Самозанятый вправе выбрать один из указанных регионов. Если деятельность ведется в нескольких, регион можно изменить. В качестве самозанятого может зарегистрироваться действующий ИП, если у него нет наемных работников или человек, работающий по трудовому договору, но сдающий в аренду квартиру или ведущий профессиональную деятельность, помимо основной. И платить налог с дохода от этой деятельности.

Постановка на учет в налоговой

Процедуру регистрации разъяснила сама ФНС в информации «О постановке на учет самозанятых граждан», которая была опубликована на официальном сайте ведомства 11.05.2017. Постановка на учет осуществляется на основании уведомления, которое может быть подано в любой налоговый орган, осуществляющий работу с физическими лицами. Постановка осуществляется по месту жительства физического лица.

В подтверждение постановки на учет (равно как и снятия с него) налоговый орган не вручает и не направляет заявителю никаких уведомлений. В связи с чем для подтверждения своего статуса заявитель может попросить поставить на копии уведомления отметку о его принятии налоговым органом. Приложение «Мой налог» позволяет сформировать справку о регистрации в налоговом органе в качестве самозанятого.

Как вести доход

Интерфейс интуитивно понятен. После авторизации открывается Личный кабинет, где всего 5 разделов:

- Главная. Здесь выводится на экран текущий доход за месяц, предварительная сумма налога (исходя из текущей выручки), задолженность.

- Операции. Здесь выводится информация по всем сделкам.

- Налоги. В данном разделе указывается сумма, которую надо будет уплатить в ФНС.

- Статистика. Тут показывается информация о доходах и налогообложении.

- Настройки. Персональные данные налогоплательщика, номер телефона, адрес эл. почты, выбор виды деятельности, возможность привязать банковскую карту, изменить пин-код.

Все операции ведутся через смартфон. Когда был получен доход, то следует на главной странице нажать «Новая продажа». В появившемся окне указывается наименование услуги, дата, стоимость и данные клиента, кому предназначается чек.

Если самозанятый одному лицу оказал ряд услуг сразу или продал несколько товаров, то следует их перечислить списком. Программа позволяет это делать, чтобы сформировать общий чек.

Формирование чека

Не все самозанятые понимают как сформировать чек в приложении мой налог. Это подтверждает популярность интернет-запросов типа «как формируется чек в приложении мой налог», «приложение мой налог чеки» или «приложение мой налог печать чеков».

Итак, как же сформировать чек через «Мой налог»? В приложении во вкладке «Главная» необходимо указать сумму и наименование услуги или товара (например, услуги репетитора, консультационные услуги, услуги фотографа и т. п.). Далее нужно выбрать плательщика — физлицо либо юрлицо и ИП (это важно, т. к. влияет на ставку налога). Если плательщиком является юрлицо или ИП, то необходимо ввести ИНН. Затем жмём кнопку «Выдать чек». Приложение сформирует чек, который можно отправить покупателю через WhatsApp или на e-mail.

На указанную в чеке сумму будет автоматически начислен налог — считать и сдавать отчеты самозанятым не требуется.

Как отправить чек

Для этого вам потребуется номер телефона или электронная почта покупателя. Нужно указать, какую сумму и за что вы получили, наименование товара или услуги (должно соответствовать реально оказанной услуге или проданному товару). После этого выбирается плательщик — физлицо или юрлицо (в этом случае потребуется ИНН).

На сумму в чеке автоматически начисляется налог.

Как рассчитать сумму налога

Считать ничего не нужно. Автоматизированная система сама применит налоговый вычет, учтет ставку 4 или 6 процентов в зависимости от типа налогоплательщика и проконтролирует, не превысили ли вы сумму разрешенного годового дохода. От вас требуется только сформировать чек по каждому денежному поступлению от облагающегося налогом на профессиональный доход вида деятельности.

Оплата налога через приложение «Мой налог»

Как оплатить налог в приложении «Мой налог» пока понимают не все самозанятые, поэтому ищут в поисковиках информацию «как оплатить налог в программе мой налог у самозанятых», «мой налог для самозанятых как оплачивать» и «мой налог оплата налога».

На самом деле всё достаточно просто — платите налог с банковской карты либо по квитанции. Банковскую карту можно отсканировать и привязать к приложению «Мой налог» для быстрой оплаты. Уплатить налог самозанятый может частями либо всю сумму сразу. Если хотите уплатить налог по квитанции, то сформируйте платежный документ, затем перешлите его, куда вам удобно, либо сохраните, чтобы заплатить позже. Начисленная сумма налога должна быть уплачена до 25 числа следующего месяца.

Налог на профессиональный доход (НПД) самозанятые могут уплачивать и через операторов электронных площадок (крупные сайты по поиску работы, заказов или покупателей). Эти порталы-агрегаторы предоставляют пользователям возможность быстрой и удобной работы в качестве самозанятых граждан. Сервисы автоматически передают информацию о доходах и удерживают налог для уплаты, однако лишь в том случае, если налогоплательщик–самозанятый даст такое поручение. Все необходимые настройки производятся в мобильном приложении «Мой налог» (либо через веб-кабинет «Мой налог» на lknpd.nalog.ru).

Список электронных площадок, предоставляющих своим пользователям возможность уплаты НПД регулярно обновляется и публикуется на сайте ФНС России по ссылке. Среди первых сервисов-агрегаторов значатся Яндекс.Такси и Сити-Мобил.

Страховые взносы для плательщиков НПД

Анализируя причины, по которым миллионы самозанятых до сих пор не зарегистрировали ИП, налоговики выяснили, что одной из них является необходимость платить страховые взносы. Действительно, для тех, кто имеет нерегулярный доход от оказания услуг или выполнения работ, это значительная сумма — в 2020 году минимум 40 874 рублей.

Причем, платить взносы за себя ИП должен, даже если бизнесом он временно не занимается или прибыль не получает. А если дополнительная деятельность приносит всего 15-20 тысяч рублей в месяц, то отдавать из них 3-3,5 тысячи накладно.

Новое налогообложение самозанятых освобождает их от уплаты страховых взносов, в том числе, индивидуальных предпринимателей, которые перешли на НПД. Однако у этого есть и оборотная сторона – нет взносов, нет и страхового стажа для получения пенсии.

Чтобы иметь право не на социальную, а на страховую пенсию, самозанятые могут платить взносы на пенсионное обеспечение в добровольном порядке. Размер платежей на ОСП такой же, как для индивидуальных предпринимателей, в 2020 году это 32 448 рублей. Подробнее о том, как начисляется трудовой стаж для самозанятых, читайте здесь.

А вот в отношении медицинского обслуживания плательщики НПД являются застрахованными лицами, хотя взносы на ОМС отдельно не платят. Дело в том, что часть уплаченного ими налога будет автоматически направляться в бюджет ФФОМС.

Как использовать налоговый режим иностранцам

Иностранные граждане тоже могут применять специальный налоговый режим «Налог на профессиональный доход». Но не все иностранцы, а только граждане стран, входящих в Евразийский экономический союз: Беларуси, Армении, Казахстана и Киргизии.

Граждане этих четырех республик могут зарегистрироваться через мобильное приложение «Мой налог» или личный кабинет налогоплательщика НПД «Мой налог». Но регистрация возможна только по ИНН и паролю от кабинета налогоплательщика-физического лица. По паспорту зарегистрироваться нельзя.

Если у иностранного гражданина уже есть ИНН и пароль от кабинета налогоплательщика-физического лица, эти данные можно использовать для регистрации. Если ИНН или пароля пока нет, их легко получить в любой налоговой инспекции, которая занимается приемом граждан. Доступ к личному кабинету можно получить одновременно с постановкой на налоговый учет и присвоением ИНН. При обращении нужно иметь при себе документ, удостоверяющий личность.

После регистрации иностранному гражданину будут доступны все возможности мобильного приложения. Он сможет применять налоговый режим на тех же условиях, что и граждане России.

Граждане других государств, не входящих в ЕАЭС, не могут применять специальный налоговый режим «Налог на профессиональный доход».

Как перейти с ИП на самозанятость

Теперь опишем пошаговую инструкцию, как зарегистрировать самозанятость в 2020 году, если вы уже работаете в качестве индивидуального предпринимателя. Переход на новый режим добровольный. При переходе на НПД статус ИП не теряется, и сниматься с учета в этом качестве не нужно.

Просто ИП переходят на другой, новый спецрежим. Что требуется для перехода:

- Соответствовать требованиям самозанятости ФЗ 422;

- Пройти регистрацию в системе «Мой налог»;

- Соблюсти сроки подачи уведомлений для снятия с учета в качестве налогоплательщиков по иным спецрежимам.

В зависимости от режима налогообложения, использованного ранее, следует направить в ИФНС уведомление:

- УСН — форма № 26.2-8 (утверждена приказом ФНС № ММВ-7-3/[email protected] от 02.11.2012);

- ЕНВД — форма № ЕНВД-4 (приказ № ММВ-7-6/[email protected] от 01.12.2012);

- ЕСХН — бланк № 26.1-7 о снятии с учета плательщика сельхозналога (приказ ФНС № ММВ-7-3/41 от 28.01.2013).

Уведомление подается в месячный срок после регистрации ИП на НПД. Если последнее условие не выполнено, решение о присвоении статуса самозанятого предпринимателя аннулируется (письмо ФНС № СД-4-3/[email protected]). ИП на ОСНО переходит на самозанятость с учетом особенностей переходного периода по вопросам налогообложения НДС.

Какой договор заключают с самозанятым

Чтобы применять специальный налоговый режим и иметь статус самозанятого, гражданин со своим заказчиком не должны состоять в трудовых отношениях. Единственно возможным вариантом, как заключить договор с самозанятым, является соглашение гражданско-правового характера — ГПХ. Конкретный вид зависит от предмета, например:

- Возмездное оказание услуг;

- Подрядное;

- На хранение;

- Агентское;

- На перевозку груза.

Законодатель не предусматривает жесткой обязанности заключать соглашение с самозанятым. Чтобы отношения сторон были более контролируемы, а стороны — защищены, рекомендуется все же оформлять отношения письменно.

Работа самозанятого с юридическим лицом в 2020 году

Согласно положениям, перечисленным в ФЗ №422, принятому 27 ноября 2018 года – коммерческие организации, компании и юридические лица могут заключать трудовые договора с самозанятыми гражданами, используя актуальную форму договора гражданско-правового характера.

В целом, вопрос работы юридических лиц с самозанятыми – решается довольно просто:

- Оформляется соответствующий договор;

- Выдаётся задание;

- Оплачивается работа (по актам), после проверки работы и её приёма.

Как видим, ничего отличающегося от работы с обычными наёмными сотрудниками.

При этом, оформляя контракт, работодателю необходимо упомянуть в его содержании несколько важных пунктов. В первую очередь, рекомендуем убедиться, что принимаемое на работу лицо, имеет указанный им статус. Для этого достаточно посетить официальный сайт ФНМ РФ.

Также, не забудьте отразить статус нанимаемого работника, приложив в качестве дополнения к договору распечатку с вышеуказанного сайта и укажите, что нанимаемое физическое лицо лично учитывает заработную плату, отчисляя профналог, согласно действующему в России законодательству.

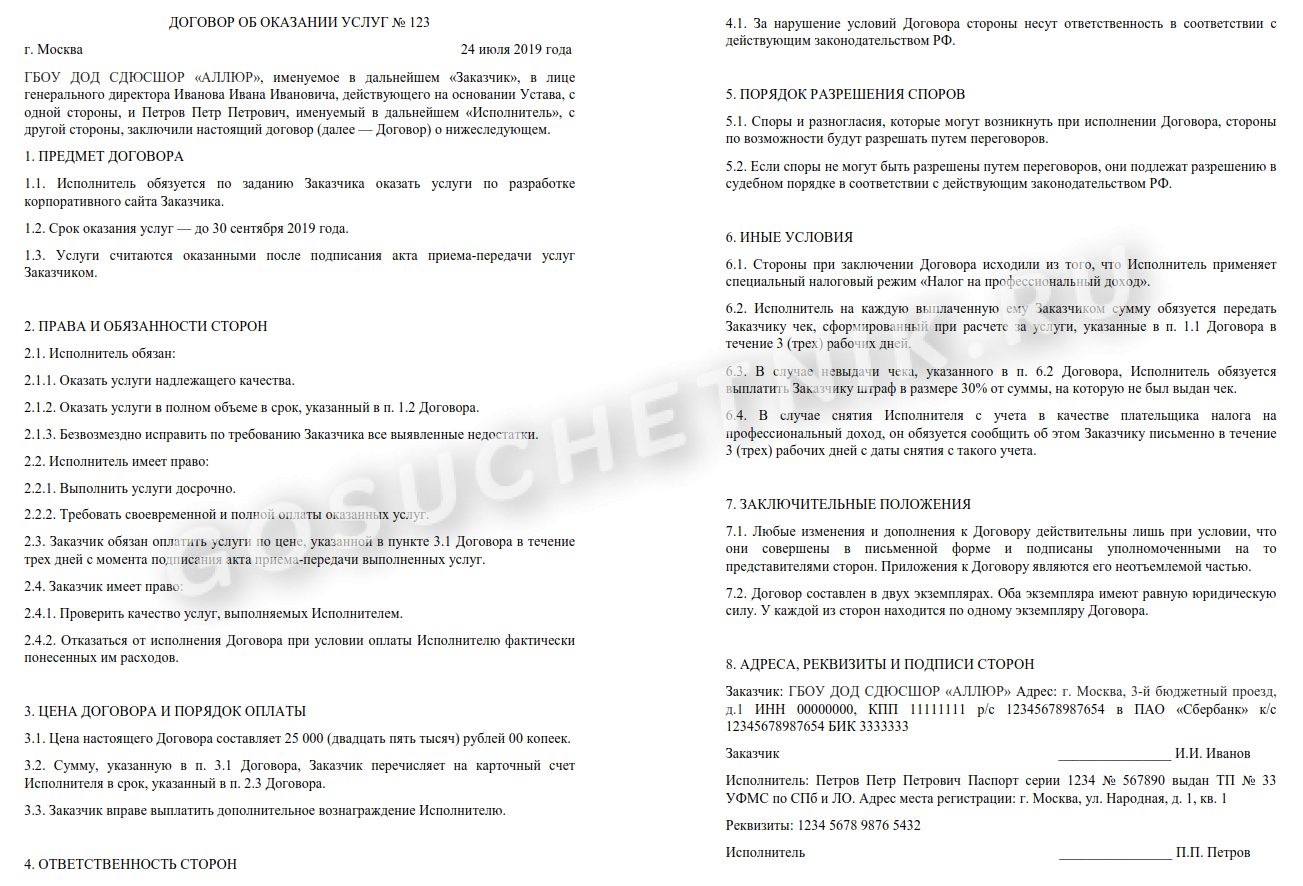

Как правильно составить договор с самозанятым

Как любое другое гражданско-правовое соглашение, договор между юридическим лицом и самозанятым содержит значимые для взаимоотношений условия:

- Предмет — что обязуется делать самозанятый;

- Стоимость соглашения;

- Условия исполнения самозанятым его обязанностей, сдачи и приемки результатов;

- Условия расчетов: как правило, указывается расчет в форме перечисления по номеру карты или по реквизитам счета самозанятого;

- Сроки исполнения обязанностей самозанятым и расчетов с ним компании;

- Ответственность сторон при неисполнении положений соглашения;

- Обстоятельства непреодолимой силы;

- Заключительные условия, например, порядок изменения и расторжения соглашения, срок его действия;

- Можно прописать условия конфиденциальности.

Расчетные условия и налоги в договоре с самозанятым лицом прописываются очень кратко: стоит указать, что контрагент компании является самозанятым и что он обязан выдавать компании чек по факту каждой оплаты в течение определенного количества дней с момента платежа. В интересах компании предусмотреть обязанность уведомлять об утрате им статуса самозанятого.

Прекращение деятельности самозанятого

Снятие самозанятого лица с учёта происходит также просто, как и регистрация в качестве самозанятого. Подать заявление о прекращении деятельности самозанятого можно через приложение «Мой налог». При снятии с учёта укажите подходящую причину — более ничего делать не требуется. Регистрация будет прекращена и никаких начислений не будет.

Не забудьте уплатить начисленные налоги после прекращения деятельности в качестве самозанятого. Если вы снялись с учёта, но осталась задолженность по налогам — её всё равно необходимо погасить.

В любое время вы можете снова зарегистрироваться и уплачивать налог в качестве самозанятого. Процедура регистрации самозанятого будет такой же, как и в первый раз.